香港 - Media OutReach - 2022年11月14日 - 郑郑税务有限公司(郑郑税务服务)作为香港前20会计师事务所之一,近日发表研究文章揭示股息收入在香港不再是 100% 免税以及离岸索赔/利润源自海外的申索会受到影响。香港特别行政区政府将推出经优化的离岸收入豁免制度(FSIE)。 目标执行日期为2023年1月1日。长期以来,香港以其地域来源税收原则而闻名。 非香港来源的收入无需缴纳香港利得税。 由于可能导致某些收入双重不征税,这种税收处理原则被认为有悖于国际税收标准,最近引起了欧盟的高度关注。

离岸收入豁免制度(FSIE)介绍: https://www.ixigua.com/7164602847672139811

英文版:链接

为回应欧盟的关注,香港特区政府刚刚发表咨询文件,引入离岸收入豁免(FSIE)制度,对以下四类收入的离岸申索施加额外规则:

1.利息收入

2.知识产权收入

3.股息收入

4.处置收益(处置股份或股权权益的收益)

离岸收入豁免制度(FSIE)不涵盖交易利润和服务收入等主动收入。

拟议的离岸收入豁免征税机制(FSIE)下的基本规则

经优化的离岸收入豁免征税机制将只针对跨国企业集团(MNE)的香港组成实体。 同时,它针对的是在香港收到被动收入的情况。

"在香港收到"的定义与新加坡现行采用的定义相同,即一笔款项会在以下情况被视为"在香港收到":

• 该笔款项汇入香港 (即该笔款项汇入香港银行户口);

• 该笔款项被用于偿还就在香港经营的业务而招致的债项;或

• 该笔款项被用于购买动产,而及后该动产被带进香港。

离岸收入豁免征税机制(FSIE)中的对双重征税的保护

在正常情况下,如果与香港的双重课税宽免协议(DTA)合作伙伴发生双重征税问题,香港通常可享受税收抵免。 换言之,非双重课税宽免协定(DTA)合作伙伴将无法获得税收抵免。

但是,如果非香港来源的被动收入在离岸收入豁免征税机制(FSIE)下需要缴纳香港利得税,而有关收入在其他税收管辖区也需要缴纳类似性质的税款,则无论对方是否DTA合作伙伴,纳税人都可 享受税收抵免。 机制如此制定是因为离岸收入豁免征税机制(FSIE)的制定完全是为了回应来自欧盟的压力,而不是增加香港的税收。

因此,在拟议的离岸收入豁免征税机制(FSIE)下,已经为其被动收入缴纳了外国税的纳税人应该更加宽松。

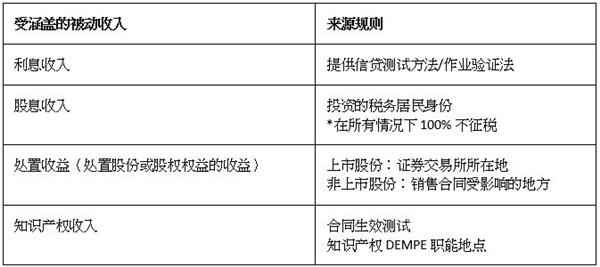

被动收入的香港来源规则回顾

香港利得税制度下确定四项有关被动收入来源的基本原则:

利息收入:对于简单的贷款安排而言,应使用提供信贷测试方法来定义利息收入的来源,此方法指出利息收入的 来源取决于贷款资金首次提供给借款人的地点。 对于放债人、企业财资中心等较为复杂的情况,则可进行作业验证法辨别利息收入的来源。 值得注意的是,香港税务局越来越多地使用作业验证法来确定利息收入的来源。

股息收入:由于来自香港的收入也免缴香港利得税,因此在引入离岸收入豁免征税机制(FSIE)之前,股息收入在香港是 100% 免税的。

处置收益:长期投资资本收益在香港是免税的,这是香港税收制度的基石。 问题在于,离岸收入豁免征税机制(FSIE)是否会凌驾于香港税收制度的资本收益索赔利益之上。

知识产权收入:合同生效测试和知识产权的使用地点是确定特许权使用费来源的两个传统标准。 按照国际惯例,知识产权的DEMPE功能(开发、增强、维护、保护和利用)的执行地点现在也是一个重要的标准。

除了上述香港现行的来源规则外,为了在香港寻求离岸利润申索,纳税人还必须在拟议的离岸收入豁免征税机制(FSIE)下履行以下规则:

不在豁免规则范围内的受涵盖纳税人收到的所有受涵盖被动收入,均须在香港缴纳利得税。

经济实质要求 (利息收入、股息收入、处置收益)

根据经济实质要求,纳税人必须在香港建立实质经济活动,才能成功在香港进行离岸索赔。 其逻辑是,纳税人必须证明香港(而非其他税务管辖区)拥有国际标准下的征税权,因为其经济实质在香港。 只因香港的当地法例,最终纳税人不必缴税。 这类似于离岸司法管辖区(例如英属维尔京群岛、开曼群岛)的现行经济实质法。

为符合实质经济活动要求,受涵盖纳税人将需要满足以下足够水平测试:-

• 就相关活动在香港聘用足够数目的合资格雇员; 和

• 就有关活动在香港招致足够的营运开支。

只要纳税人对外包的经营活动有控制权,就可以将创收业务外包给另一家香港公司。

提案并未具体说明所需的员工人数和费用金额,但同时指出,对于股息收入和处置收益的纯控股公司,要求较为宽松。

对于利息收入接受方,纳税人必须证明相关战略决策和相关贷款融资安排首先在香港作出,然后才适用利息收入来源规则(提供信贷测试方法/作业验证法)。

参股豁免 (股息收入、处置收益)

即使外地股息收入或处置收益不符合实质经济活动要求,纳税人仍可在符合持股免税安排的情况下在香港进行离岸申索。

在持股免税安排下,必须满足以下所有规则才能在香港提出非应税索赔:

1.收入接收方(控股公司)是香港税务居民/非税务居民的香港常设机构;

2.收入接受方持有被投资公司至少百分之五的股份或股权;

3.收入接受方在累算相关外地收入前,持有被投资公司不少于十二个月;

4.转换规则(Switch Over Rule):被投资公司的企业所得税税率不低于百分之十五;

5.主要目的规则 (Main Purpose Rule)(一般税收反避税规则):如果税务局认为整个安排的主要目的是避税,即不符合持股免税安排; 和

6.反混合错配规则 (Anti-Hybrid Mismatch Rule):被投资公司的股息支付不得抵税。

很多时候,跨国公司的股权结构复杂,香港控股公司的直接投资公司不一定是经营实体。 在评估股息能否满足转换规则 (上述第4点) 这一条件时,持股免税安排将采用"透视"方法,以考虑最多五层被投资公司就其股息或基础利润被征收的税项。立法草案未有提及此 "透视"方法是否适用于处置收益的情况。

关联度规则(知识产权收入)

首先,拟议制度的免税安排仅涵盖来自专利和其他类似性质的知识产权的收入。以下陈述的免税安排并不适用于其他知识产权(例如商标、版权)。换言之,所有由商标及版权产生的产权收入,将被视为需在香港征税的收入。然而,纳税人应仔细理解拟议制度的基本规则,以确保产权收入是否在征税机制的范围内(即,收入接受方是跨国企业集团的香港实体,并且在香港收到该收入)。

专利收入符合离岸收入豁免征税机制(FSIE)下非应税要求的知识产权收入(即,除了上述来源规则要求之外)将使用关联法计算。 计算公式如下:

基于上述公式,下一个问题将是确定合资格开支的定义(即上述公式的分子)。

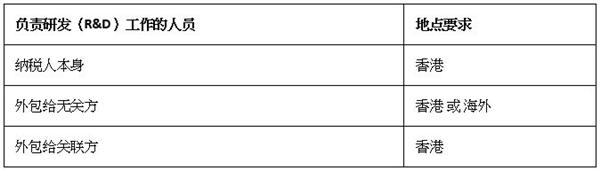

为了符合合资格开支,以下是不同情况下负责研发工作的人员的地点要求:

另一个注意事项是,合资格开支不包括知识产权资产的购置成本。 然而,合资格开支的金额可上调 30%(以香港纳税人所产生的整体营运开支为上限)。

根据上述公式,如果香港公司的研发工作全部或大部分外包给境外关联方,香港公司不太可能就知识产权收入进行离岸索赔。

另一个需要注意的是,香港纳税人支付给海外集团公司的研发费用不太可能可以免税。 如果相应的知识产权收入不符合在香港离岸索赔的条件,香港公司最终可能会承担庞大的香港应缴利得税。 有关更多详细信息,请参阅:

对跨国集团的重大影响

郑郑税务服务税务合伙人邝发炫指:"根据我们的经验,在香港的离岸申索是跨国企业集团税务规划的重要组成部分,而这些跨国企业集团在香港可能保持有限甚至没有经济实质是很常见的。 因此,我们认为拟议的离岸收入豁免征税机制(FSIE)将影响大量跨国企业集团。"

拟议的离岸收入豁免征税机制(FSIE)将要求这些跨国企业集团建立经济实体,以便在香港享受税收优惠待遇。 虽然可能会增加跨国企业集团的财务负担,但可能会提升香港的就业市场。 建议目前在香港寻求离岸索赔的跨国企业集团咨询您的税务顾问,以便在 2023 年之前进行税务健康检查并进行必要的运营改革。

关于郑郑税务服务

郑郑会计师事务所是香港前20会计师事务所之一,在香港和中国拥有250多名员工。 我们是约20家香港上市公司的首席审计师,80多家公司的税务顾问。 我们专业为国际客户提供香港、中国和国际税务咨询服务以及转让定价服务。 如果您想了解更多有关香港转让定价的信息,或向我们的税务专家寻求税务建议,请随时通过电子邮件与我们联系 henry. kwong@chengtax.com.hk或致电+852 3962 0114 / +852 5600 1980.

(责任编辑:BBCC)